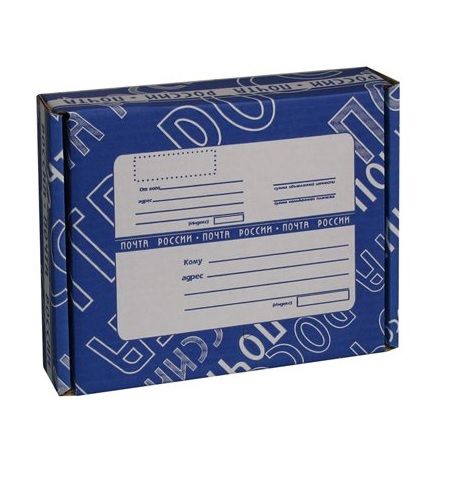

Упаковка почтовых отправлений: виды

Почтовые коробки представляют собой разнообразные формы упаковки, предназначенной для пересылки и доставки почтовых отправлений. В зависимости от целей и требований отправителя, существуют различные типы почтовых коробок: 1. Стандартные коробки: Это общепринятые почтовые коробки, предназначенные для упаковки и отправки различных предметов. Они часто изготавливаются из картона и бывают различных размеров и форм. 2. Усиленные коробки: Для …